发布日期:2024.04.16

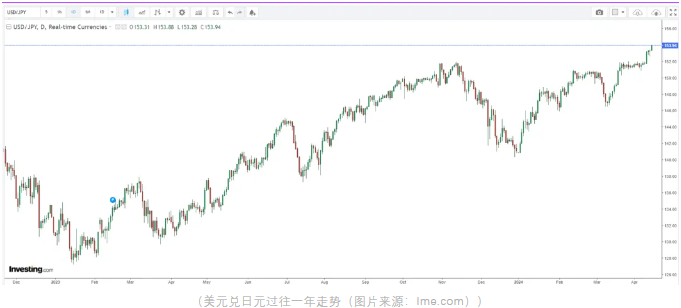

早前,日本最大的劳工组织日本工会联合会(Rengo)发表了一份报告,表示今年的年度薪资谈判平均上涨了5.28%,为 33年来的最高水准。小型企业的平均加薪幅度也为4.42%,由于基本工资平均增幅也为3.7%,所以日本央行认为目前的经济状况有利于维持稳定的 2%通膨率。然而,日本央行17年来的首次升息却未能提振日元,从日本央行宣报升息后,美元兑日元却从149左右上升到目前的154水平。有策略师指出了日圆目前保持疲软的四个关键原因。

首先是利率差距,是日本的利率仍然远低于世界其他地区,分析师认为,在考虑通货膨胀后,日本10年期公债殖利率约为-0.71%,美国约为2.16%,德国约为0.27%。三菱日联摩根士丹利证券驻东京首席外汇策略师Daisaku Ueno表示,“日圆可能会保持疲软。尽管加息,但短期内实际利率不会出现正值,这使得日圆可能会继续疲软。”日元的吸引力非常差。

第三是央行的干预力量似乎低于市场预期,尽管官员表示日圆走势与基本面不符,并且他们将采取适当措施遏制跌势,但至此仍然缺乏明显行动。另一方面,虽然日本央行一再强调于今年会进一步提高借贷成本,但具体时间尚不确定,故此市场预期仍然需要一段很长时间才能有效缩小日本与其他央行之间的利率差距。

最后,虽然经济学教科书称疲软的货币应该透过提高国外产品的价格来增加出口,外国需求最终将使货币升值。但在日本并没有真正发生这种情况,日本出口没有明显成长。有分析指出,日圆名目有效汇率(衡量日圆兑日本主要贸易货币强弱的指标)自2020 年底以来已下跌近25%。这可能反映出日本企业越来越多地在海外生产商品而不是出口,使得资金流出本国寻求海外更高的投资回报,这样也对日圆构成阻力。

以目前形势来看,除非日本央行作出一些非常强烈的行动或政策,以及他国央行陆续大幅度下调利率,否则日元仍然是继续走弱的机会较高。

免责声明:

本文所载数据仅供参考,并不构成投资建议,对该数据或使用该数据所导致的结果概不承担任何责任。在作出任何投资决策前,投资者应考虑自己的财务状况、投资目标及经验、风险承受能力及理解相关产品的性质和风险。请注意,任何投资的价值及其收入均会随时变动,投资者或将无法取回原先投资的金额。必要时投资者应寻求独立专业顾问意见。

本报告仅供参考之用,本公司当尽力提供正确之资讯,但对其完整性、即时性和正确性不做任何担保,如有错漏或疏忽,本公司、本公司之任何董事或受雇人,毋须负任何法律责任。任何人因信赖此等资料而做出或改变投资决策,应审慎衡量本身之需求及投资风险,自行承担一切投资风险并自负盈亏,本公司不负任何法律责任。若资料与原文有异,概以原文为准。

如您需要有关本报告的更多数据,请与您的管家顾问联系。

若无经事先授权,不得复制或复印本数据。我们更明确禁止以任何原因将本数据分发或转交予第三人。我们就第三人因使用或分发本数据所生之任何索赔或诉讼不负担任何责任。

----- END -----

有任何问题,欢迎透过「联络我们」或是关注「上浤资本」微信公众号与我们联系!